Stai usando un browser molto obsoleto. Puoi incorrere in problemi di visualizzazione di questo e altri siti oltre che in problemi di sicurezza. .

Dovresti aggiornarlo oppure usarne uno alternativo, moderno e sicuro.

Dovresti aggiornarlo oppure usarne uno alternativo, moderno e sicuro.

Titoli di Stato area Euro Titoli di stato Portogallo - Tendenze ed operatività

- Creatore Discussione fiorino

- Data di Inizio

Vespasianus

Princeps thermarum

eco.pt

Mais dois elementos do Governo poderão estar à beira da saída – ECO

A secretária de Estado do Emprego Público e o secretário de Estado da Presidência do Conselho de Ministros são dados como as novas saídas do Executivo, para além das três já anunciadas.

Carolina Ferra, secretária de Estado da Administração e do Emprego Público, e Miguel Prata Roque, secretário de Estado da Presidência do Conselho de Ministros, são os dois novos nomes apontados para sair do Governo. A notícia surge depois da demissão dos secretários de Estado dos Assuntos Fiscais, Internacionalização e Indústria. Segundo o Diário de Notícias desta terça-feira, António Costa não está com pressa pelo que a remodelação do Executivo só acontecerá depois do Presidente da República regressar do México, ou seja, depois de 18 de julho. No debate do Estado da Nação marcado para esta quarta-feira o primeiro-ministro não deverá ter fechada a composição do Governo.

A SIC Notícias revelou esta segunda-feira que o nome de Miguel Prata Roque, ex-advogado de José Sócrates, pode ser uma das baixas da pequena remodelação que o Governo está a fazer. À estação, fonte oficial do gabinete do primeiro-ministro não confirmou, mas disse que nesta mudança de composição pode englobar outros membros do Executivo que já tinham pedido para sair. É também o caso de Carolina Ferra, segundo o Jornal de Negócios desta terça-feira, que terá pedido para abandonar devido à pressão das funções executivas.

Com a saída de Ferra, serão mais dois os secretários de Estado que abandonam o Governo [totalizando cinco] numa altura em que decorrem as negociações para o Orçamento do Estado para 2018. Esses dois responsáveis, Carolina Ferra e Fernando Rocha Andrade, são responsáveis pelas duas áreas sensíveis de negociação para o próximo ano: a mudança dos escalões do IRS, na parte fiscal, e o descongelamento das carreiras na Função Pública.

Mais dois elementos do Governo poderão estar à beira da saída – ECO

A secretária de Estado do Emprego Público e o secretário de Estado da Presidência do Conselho de Ministros são dados como as novas saídas do Executivo, para além das três já anunciadas.

Carolina Ferra, secretária de Estado da Administração e do Emprego Público, e Miguel Prata Roque, secretário de Estado da Presidência do Conselho de Ministros, são os dois novos nomes apontados para sair do Governo. A notícia surge depois da demissão dos secretários de Estado dos Assuntos Fiscais, Internacionalização e Indústria. Segundo o Diário de Notícias desta terça-feira, António Costa não está com pressa pelo que a remodelação do Executivo só acontecerá depois do Presidente da República regressar do México, ou seja, depois de 18 de julho. No debate do Estado da Nação marcado para esta quarta-feira o primeiro-ministro não deverá ter fechada a composição do Governo.

A SIC Notícias revelou esta segunda-feira que o nome de Miguel Prata Roque, ex-advogado de José Sócrates, pode ser uma das baixas da pequena remodelação que o Governo está a fazer. À estação, fonte oficial do gabinete do primeiro-ministro não confirmou, mas disse que nesta mudança de composição pode englobar outros membros do Executivo que já tinham pedido para sair. É também o caso de Carolina Ferra, segundo o Jornal de Negócios desta terça-feira, que terá pedido para abandonar devido à pressão das funções executivas.

Com a saída de Ferra, serão mais dois os secretários de Estado que abandonam o Governo [totalizando cinco] numa altura em que decorrem as negociações para o Orçamento do Estado para 2018. Esses dois responsáveis, Carolina Ferra e Fernando Rocha Andrade, são responsáveis pelas duas áreas sensíveis de negociação para o próximo ano: a mudança dos escalões do IRS, na parte fiscal, e o descongelamento das carreiras na Função Pública.

Vespasianus

Princeps thermarum

EU set to approve strategy to tackle bad loans

BRUSSELS (Reuters) - European Union finance ministers will adopt on Tuesday a plan to speed up the unloading of bad loans held by EU banks and will recommend measures that could increase capital buffers and costs for lenders that expect high levels of soured credit.

A decade-long financial crisis has left European banks holding around 1 trillion euros of non-performing loans (NPLs), reducing their ability to lend and slowing down Europe's economic recovery.

"The European action plan on non-performing loans to be adopted today is a major step to tackle the problem," the European Commission Vice-President in charge of the issue, Valdis Dombrovskis, told reporters before a meeting of finance ministers in Brussels.

Ministers will invite the EU Commission, which is responsible for proposing legislative changes at EU level, to consider tweaks to banking rules that would increase supervisors' powers and force lenders to raise capital buffers against the risk that loans could turn sour.

Dombrovskis said the strategy will include giving bank supervisors more powers to "actively encourage banks to address the problem".

Under the plan, the European Central Bank could force banks to step up their buffers against existing NPLs when it deems they are not sufficient.

Banks could also be obliged to automatically set aside more capital for new loans when they expect the level of NPLs to grow beyond acceptable levels.

At this stage ministers are inviting the European Commission to "consider" legislative changes after having assessed their impact.

Banks warned against measures that could be excessive and unduly increase costs.

"Supervisors already have wide-ranging powers to address perceived deficiencies in the banks they supervise," AFME, a financial lobbying group, said in a statement, arguing that there is no evidence supervisory powers need to be increased.

Ministers will also propose measures to improve secondary markets for NPLs, which are currently underdeveloped and provide little incentive for banks to unload their bad credit.

Just 80 billion euros of NPLs were sold last year.

Ministers hope that a better-functioning market would push up the price of NPLs, which are currently sold at small percentages of their nominal values, creating huge holes in the balance sheets of banks which offload them.

A bolder plan to set up an EU "bad bank" that could have absorbed big chunks of NPLs at higher prices was dropped. EU states with healthier banks, like Germany, are not keen to use taxpayers' money to help lenders in the mostly southern European countries where the bad loan problem is worst.

Ministers agreed a more prudent blueprint to set up national "asset management companies" (AMCs) that could help develop the market for bad loans. Governments could participate in AMCs but only under strict state aid rules intended to avoid distortions to the common EU market.

States were also invited to amend national insolvency regimes to speed up the recovery of bad loans from debtors.

BRUSSELS (Reuters) - European Union finance ministers will adopt on Tuesday a plan to speed up the unloading of bad loans held by EU banks and will recommend measures that could increase capital buffers and costs for lenders that expect high levels of soured credit.

A decade-long financial crisis has left European banks holding around 1 trillion euros of non-performing loans (NPLs), reducing their ability to lend and slowing down Europe's economic recovery.

"The European action plan on non-performing loans to be adopted today is a major step to tackle the problem," the European Commission Vice-President in charge of the issue, Valdis Dombrovskis, told reporters before a meeting of finance ministers in Brussels.

Ministers will invite the EU Commission, which is responsible for proposing legislative changes at EU level, to consider tweaks to banking rules that would increase supervisors' powers and force lenders to raise capital buffers against the risk that loans could turn sour.

Dombrovskis said the strategy will include giving bank supervisors more powers to "actively encourage banks to address the problem".

Under the plan, the European Central Bank could force banks to step up their buffers against existing NPLs when it deems they are not sufficient.

Banks could also be obliged to automatically set aside more capital for new loans when they expect the level of NPLs to grow beyond acceptable levels.

At this stage ministers are inviting the European Commission to "consider" legislative changes after having assessed their impact.

Banks warned against measures that could be excessive and unduly increase costs.

"Supervisors already have wide-ranging powers to address perceived deficiencies in the banks they supervise," AFME, a financial lobbying group, said in a statement, arguing that there is no evidence supervisory powers need to be increased.

Ministers will also propose measures to improve secondary markets for NPLs, which are currently underdeveloped and provide little incentive for banks to unload their bad credit.

Just 80 billion euros of NPLs were sold last year.

Ministers hope that a better-functioning market would push up the price of NPLs, which are currently sold at small percentages of their nominal values, creating huge holes in the balance sheets of banks which offload them.

A bolder plan to set up an EU "bad bank" that could have absorbed big chunks of NPLs at higher prices was dropped. EU states with healthier banks, like Germany, are not keen to use taxpayers' money to help lenders in the mostly southern European countries where the bad loan problem is worst.

Ministers agreed a more prudent blueprint to set up national "asset management companies" (AMCs) that could help develop the market for bad loans. Governments could participate in AMCs but only under strict state aid rules intended to avoid distortions to the common EU market.

States were also invited to amend national insolvency regimes to speed up the recovery of bad loans from debtors.

Vespasianus

Princeps thermarum

jornaldenegocios.pt

Bankinter: Economia cresce 2,4% este ano e saída do lixo só em 2018 - Conjuntura

O Bankinter, banco espanhol que reforçou a presença em Portugal depois de comprar a actividade do Barclays no país, está optimista com a economia portuguesa.

Num relatório de análise de mercados financeiros, o Bankinter diz que reviu em alta a projecção para o crescimento do PIB este ano "fruto de uma maior contribuição das exportações e de uma retoma, mais cedo do que prevíamos, do investimento".

O banco estima agora um crescimento de 2,4% este ano, o que representa uma revisão em alta de oito décimas. Na previsão mais optimista, admite que o PIB possa crescer 3,5% em 2017. Para 2018 e 2019 o Bankinter aponta para um abrandamento da taxa de crescimento para 1,9% e 2,2%, respectivamente.

"Apesar do elevado endividamento público continuar a ser uma ameaça, aplaudimos a recente melhoria nas variáveis "chave" - crescimento do PIB e saldo orçamental - que irão permitir iniciar um longo, mas imprescindível, processo de desalavancagem", referem os economistas do banco.

O Bankinter salienta que as "boas notícias não se limitam ao crescimento económico", já que Portugal saiu do Procedimento por Défice Excessivo. Contudo, classifica de "muito elevado" o risco de derrapagem orçamental este ano, "sobretudo devido à composição da actual maioria governativa", que deverá aumentar a "pressão em matéria fiscal (…) em ano eleitoral". Daí que o "potencial de queda do défice desde os níveis actuais é limitado apesar da aceleração da economia".

O "elevado endividamento público", segundo o banco, é "a maior fragilidade da economia portuguesa", pois um rácio de 130,4% do PIB "deixa o país bastante vulnerável" a um potencial aumento nos custos de financiamento.

Moody’s e S&P melhoram perspectiva em Setembro

Depois da Fitch ter melhorado a perspectiva do "rating" de Portugal para "positiva" no mês passado, o Bankinter acredita que o movimento vai ser imitado pelas outras duas agências de notação financeira. "A nossa previsão é que tanto a Moody’s como a S&P façam o mesmo nas próximas revisões, agendadas para os dias 1 e 15 de Setembro, respectivamente", refere o banco espanhol, que contudo adia para 2018 uma saída de Portugal do nível de "lixo".

"A materialização de uma subida do rating, e consequente saída do "lixo" financeiro, só deverá ocorrer ao longo do próximo ano", diz o Bankinter, considerando contudo que "já é positivo estarmos agora a discutir o timing de uma revisão em alta do rating por parte das 3 principais agências, quando há bem pouco tempo temíamos um corte da avaliação da canadiana DBRS".

A Fitch tem prevista para 15 de Dezembro uma actualização ao rating de Portugal, mas será "difícil" que melhore a notação financeira, "a não ser que o crescimento económico nos volte a surpreender pela positiva nos próximos trimestres ou que a queda do défice orçamental exceda a nossas expectativas".

Bankinter: Economia cresce 2,4% este ano e saída do lixo só em 2018 - Conjuntura

O Bankinter, banco espanhol que reforçou a presença em Portugal depois de comprar a actividade do Barclays no país, está optimista com a economia portuguesa.

Num relatório de análise de mercados financeiros, o Bankinter diz que reviu em alta a projecção para o crescimento do PIB este ano "fruto de uma maior contribuição das exportações e de uma retoma, mais cedo do que prevíamos, do investimento".

O banco estima agora um crescimento de 2,4% este ano, o que representa uma revisão em alta de oito décimas. Na previsão mais optimista, admite que o PIB possa crescer 3,5% em 2017. Para 2018 e 2019 o Bankinter aponta para um abrandamento da taxa de crescimento para 1,9% e 2,2%, respectivamente.

"Apesar do elevado endividamento público continuar a ser uma ameaça, aplaudimos a recente melhoria nas variáveis "chave" - crescimento do PIB e saldo orçamental - que irão permitir iniciar um longo, mas imprescindível, processo de desalavancagem", referem os economistas do banco.

O Bankinter salienta que as "boas notícias não se limitam ao crescimento económico", já que Portugal saiu do Procedimento por Défice Excessivo. Contudo, classifica de "muito elevado" o risco de derrapagem orçamental este ano, "sobretudo devido à composição da actual maioria governativa", que deverá aumentar a "pressão em matéria fiscal (…) em ano eleitoral". Daí que o "potencial de queda do défice desde os níveis actuais é limitado apesar da aceleração da economia".

O "elevado endividamento público", segundo o banco, é "a maior fragilidade da economia portuguesa", pois um rácio de 130,4% do PIB "deixa o país bastante vulnerável" a um potencial aumento nos custos de financiamento.

Moody’s e S&P melhoram perspectiva em Setembro

Depois da Fitch ter melhorado a perspectiva do "rating" de Portugal para "positiva" no mês passado, o Bankinter acredita que o movimento vai ser imitado pelas outras duas agências de notação financeira. "A nossa previsão é que tanto a Moody’s como a S&P façam o mesmo nas próximas revisões, agendadas para os dias 1 e 15 de Setembro, respectivamente", refere o banco espanhol, que contudo adia para 2018 uma saída de Portugal do nível de "lixo".

"A materialização de uma subida do rating, e consequente saída do "lixo" financeiro, só deverá ocorrer ao longo do próximo ano", diz o Bankinter, considerando contudo que "já é positivo estarmos agora a discutir o timing de uma revisão em alta do rating por parte das 3 principais agências, quando há bem pouco tempo temíamos um corte da avaliação da canadiana DBRS".

A Fitch tem prevista para 15 de Dezembro uma actualização ao rating de Portugal, mas será "difícil" que melhore a notação financeira, "a não ser que o crescimento económico nos volte a surpreender pela positiva nos próximos trimestres ou que a queda do défice orçamental exceda a nossas expectativas".

Vespasianus

Princeps thermarum

ECB to begin tentative rate hikes next year, market pricing shows

LONDON (Reuters) - Investors are betting the European Central Bank could deliver its first interest rate rise since 2011 by July next year.

Any further tightening, however, is likely to mirror the tentative first steps taken by the U.S. Federal Reserve.

In the space of a fortnight, markets have ratcheted up their expectations for a rate hike in the euro area following comments from the ECB and other major central banks.

Forward Eonia bank-to-bank rates, a closely followed gauge of the market's rate expectations, dated for the ECB meeting next July stand at minus 0.25 percent, well above the Eonia spot rate of minus 0.36 percent ECBWATCH.

Rounded, that gap implies markets are fully pricing in a 10 basis point hike in the ECB's currently minus 0.40 percent deposit rate by next July -- a move that was not anticipated a month ago.

But over the next two years, only between two to three hikes are expected, leaving rates still in negative territory.

Martin van Vliet, a senior rates strategist at ING, notes that contracts that show where one-month Eonia rates are expected to be in two years' time suggest that three hikes are priced in by mid-2019.

Analysts said another measure derived from Euribor money market futures suggests only two hikes are fully priced into the market by June 2019.

"It is clear the market is pricing in a very sluggish tightening cycle, if you can call it that," said ING's Martin van Vliet. "It's basically what the Fed did in the first two years of the current cycle."

The U.S. Federal Reserve has taken 18 months to raise rates four times to a level still well below historical averages.

Even the rate trajectory mapped out by markets is too aggressive for many analysts given the outlook for subdued inflation and expectations that an unwinding of the ECB's bond-buying scheme is likely to take place before rates change.

HSBC expects the ECB's deposit rate to remain unchanged next year, while ABN AMRO expects the first hike in September 2018.

"I don't think the ECB's going to hike in 2018 at all and even 2019 seems questionable to me," said Peter Schaffrik, global macro strategist at RBC Capital Markets.

LONDON (Reuters) - Investors are betting the European Central Bank could deliver its first interest rate rise since 2011 by July next year.

Any further tightening, however, is likely to mirror the tentative first steps taken by the U.S. Federal Reserve.

In the space of a fortnight, markets have ratcheted up their expectations for a rate hike in the euro area following comments from the ECB and other major central banks.

Forward Eonia bank-to-bank rates, a closely followed gauge of the market's rate expectations, dated for the ECB meeting next July stand at minus 0.25 percent, well above the Eonia spot rate of minus 0.36 percent ECBWATCH.

Rounded, that gap implies markets are fully pricing in a 10 basis point hike in the ECB's currently minus 0.40 percent deposit rate by next July -- a move that was not anticipated a month ago.

But over the next two years, only between two to three hikes are expected, leaving rates still in negative territory.

Martin van Vliet, a senior rates strategist at ING, notes that contracts that show where one-month Eonia rates are expected to be in two years' time suggest that three hikes are priced in by mid-2019.

Analysts said another measure derived from Euribor money market futures suggests only two hikes are fully priced into the market by June 2019.

"It is clear the market is pricing in a very sluggish tightening cycle, if you can call it that," said ING's Martin van Vliet. "It's basically what the Fed did in the first two years of the current cycle."

The U.S. Federal Reserve has taken 18 months to raise rates four times to a level still well below historical averages.

Even the rate trajectory mapped out by markets is too aggressive for many analysts given the outlook for subdued inflation and expectations that an unwinding of the ECB's bond-buying scheme is likely to take place before rates change.

HSBC expects the ECB's deposit rate to remain unchanged next year, while ABN AMRO expects the first hike in September 2018.

"I don't think the ECB's going to hike in 2018 at all and even 2019 seems questionable to me," said Peter Schaffrik, global macro strategist at RBC Capital Markets.

Vespasianus

Princeps thermarum

eco.pt

Dívida a 28 anos custará menos que empréstimos do FMI – ECO

Um ano depois, Portugal volta a emitir obrigações com maturidade em 2045. Deverá pagar juro à volta dos 4%, uma taxa bem mais baixa do que a dos empréstimos do FMI. Oportunidade para rolar dívida.

Se não houver percalços de maior, Portugal conseguirá obter um financiamento com obrigações a 28 anos a um preço mais baixo do que tem de pagar atualmente pelos empréstimos oficiais do Fundo Monetário Internacional (FMI). É para aproveitar esta janela de baixa dos juros que o Governo pretende acelerar os reembolsos à instituição.

Atualmente, a yield associada às obrigações a 30 anos negoceia pouco acima dos 4% no mercado secundário. Será este o referencial que determinará o sucesso ou não da operação que o IGCP leva a cabo esta manhã. O objetivo da agência liderada por Cristina Casalinho passa por obter até mil milhões de euros nem dois leilões: a 28 anos e ainda a 10 anos.

“Esse valor [4%] é apenas de referência. Se for menos, temos de considerar o leilão positivo, se for mais, será negativo”, sublinha Tiago da Costa Cardoso, gestor da corretora XTB.

“A emissão de dívida com vencimento em 2045 poderá acompanhar esta tendência com o preço a pagar poder estar em linha com o valor das yields do mesmo período no mercado secundário”, acrescenta José Lagarto, da Orey iTrade.

Oportunidade para rolar e alongar a dívida

Depois de ter garantido o financiamento para 2017 logo nos primeiros meses do ano, IGCP e Governo tentam agora aproveitar as tréguas dos mercados para ajudar o país a libertar-se dos onerosos empréstimos do FMI: pagam um juro de 4,6%.

Ao reembolso antecipado de 1.000 milhões no final de junho, o Governo tenciona já de seguida devolver mais 2.600 milhões até final de agosto, num plano de devoluções ao Fundo que atingirá os 10 mil milhões e que permitirá poupanças para os cofres públicos na ordem dos 660 milhões de euros.

Para Lagarto, é uma questão de “aproveitar um período de taxas anormalmente baixas e de uma clara procura de níveis de rentabilidade por parte dos investidores”, mesmo depois de Draghi ter assustado os investidores ao abrir a porta poderá à retirada dos estímulos na Zona Euro. Costa Cardoso concede: “Muitas vezes há fatores externos que influenciam negativamente essas taxas” e daí que seja “importante aproveitar todas as oportunidades para rolar a dívida para o prazo mais longo e barato possível“.

De resto, o IGCP volta à mesma maturidade de muito longo prazo pouco mais de um ano depois. A 6 de abril de 2016, numa emissão que contou com o apoio de um sindicato bancário, o Tesouro obteve 1.000 milhões em obrigações pelas quais pagou um juro de 4,235%. Ou seja, também neste comparativo o resultado do leilão de hoje será mais favorável ao que tudo indica.

O FMI não será, porém, a única razão desta emissão a 28 anos. Operações de financiamento de muito longo prazo como a que o IGCP realiza esta manhã assumem particular importância na gestão da dívida pública. Podem custar mais aos cofres públicos mas permitem uma administração dos recursos financeiros da República sem grandes sobressaltos e mais preparada para enfrentar uma crise repentina que possa fechar o acesso aos mercados — tal como aconteceu em 2011.

Dívida a 28 anos custará menos que empréstimos do FMI – ECO

Um ano depois, Portugal volta a emitir obrigações com maturidade em 2045. Deverá pagar juro à volta dos 4%, uma taxa bem mais baixa do que a dos empréstimos do FMI. Oportunidade para rolar dívida.

Se não houver percalços de maior, Portugal conseguirá obter um financiamento com obrigações a 28 anos a um preço mais baixo do que tem de pagar atualmente pelos empréstimos oficiais do Fundo Monetário Internacional (FMI). É para aproveitar esta janela de baixa dos juros que o Governo pretende acelerar os reembolsos à instituição.

Atualmente, a yield associada às obrigações a 30 anos negoceia pouco acima dos 4% no mercado secundário. Será este o referencial que determinará o sucesso ou não da operação que o IGCP leva a cabo esta manhã. O objetivo da agência liderada por Cristina Casalinho passa por obter até mil milhões de euros nem dois leilões: a 28 anos e ainda a 10 anos.

“Esse valor [4%] é apenas de referência. Se for menos, temos de considerar o leilão positivo, se for mais, será negativo”, sublinha Tiago da Costa Cardoso, gestor da corretora XTB.

“A emissão de dívida com vencimento em 2045 poderá acompanhar esta tendência com o preço a pagar poder estar em linha com o valor das yields do mesmo período no mercado secundário”, acrescenta José Lagarto, da Orey iTrade.

Oportunidade para rolar e alongar a dívida

Depois de ter garantido o financiamento para 2017 logo nos primeiros meses do ano, IGCP e Governo tentam agora aproveitar as tréguas dos mercados para ajudar o país a libertar-se dos onerosos empréstimos do FMI: pagam um juro de 4,6%.

Ao reembolso antecipado de 1.000 milhões no final de junho, o Governo tenciona já de seguida devolver mais 2.600 milhões até final de agosto, num plano de devoluções ao Fundo que atingirá os 10 mil milhões e que permitirá poupanças para os cofres públicos na ordem dos 660 milhões de euros.

Para Lagarto, é uma questão de “aproveitar um período de taxas anormalmente baixas e de uma clara procura de níveis de rentabilidade por parte dos investidores”, mesmo depois de Draghi ter assustado os investidores ao abrir a porta poderá à retirada dos estímulos na Zona Euro. Costa Cardoso concede: “Muitas vezes há fatores externos que influenciam negativamente essas taxas” e daí que seja “importante aproveitar todas as oportunidades para rolar a dívida para o prazo mais longo e barato possível“.

De resto, o IGCP volta à mesma maturidade de muito longo prazo pouco mais de um ano depois. A 6 de abril de 2016, numa emissão que contou com o apoio de um sindicato bancário, o Tesouro obteve 1.000 milhões em obrigações pelas quais pagou um juro de 4,235%. Ou seja, também neste comparativo o resultado do leilão de hoje será mais favorável ao que tudo indica.

O FMI não será, porém, a única razão desta emissão a 28 anos. Operações de financiamento de muito longo prazo como a que o IGCP realiza esta manhã assumem particular importância na gestão da dívida pública. Podem custar mais aos cofres públicos mas permitem uma administração dos recursos financeiros da República sem grandes sobressaltos e mais preparada para enfrentar uma crise repentina que possa fechar o acesso aos mercados — tal como aconteceu em 2011.

Vespasianus

Princeps thermarum

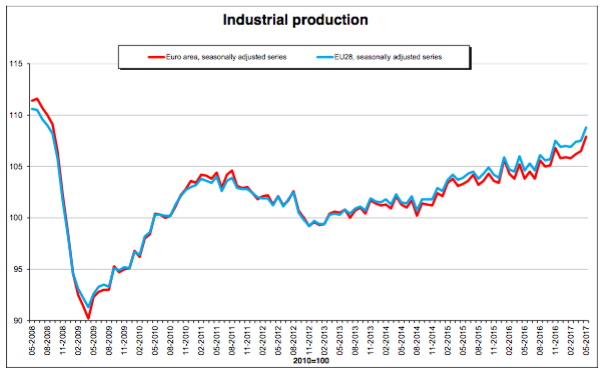

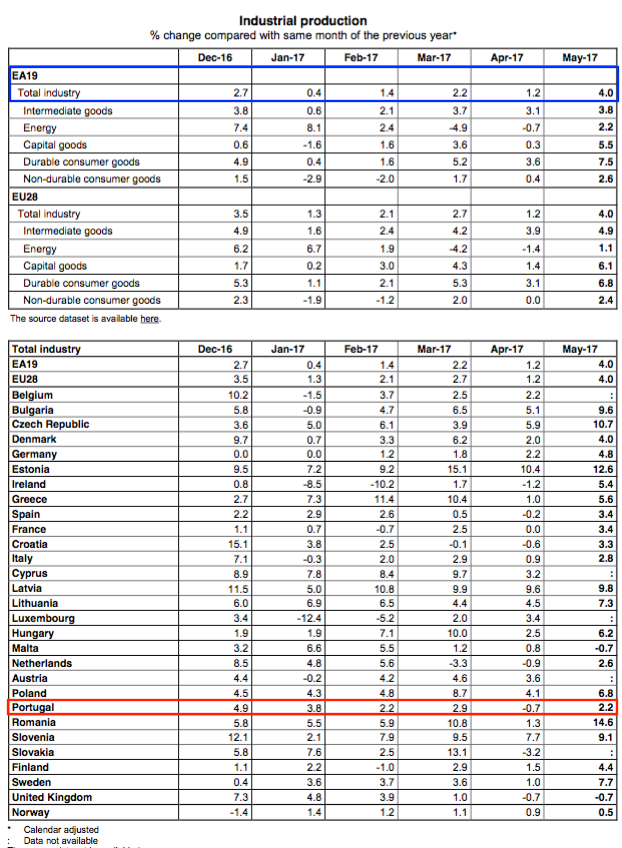

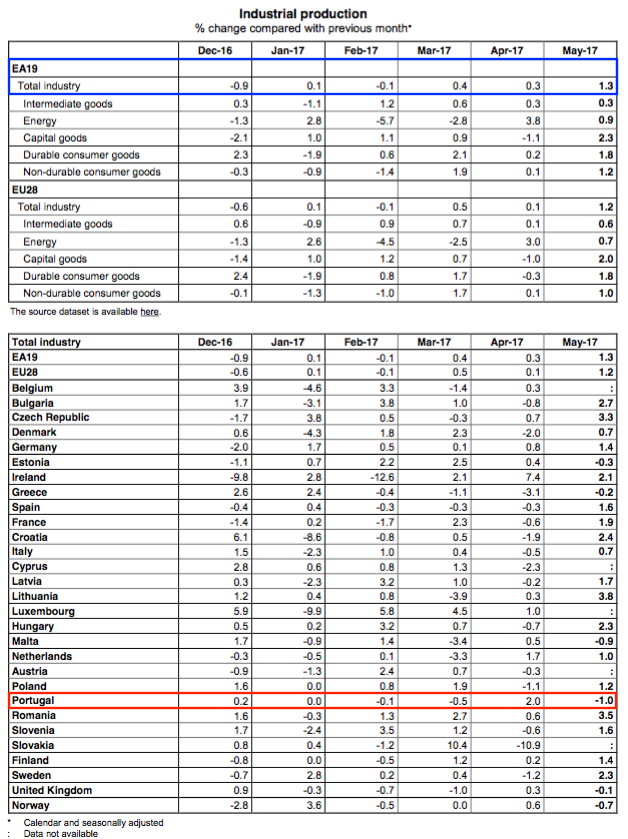

Produzione industriale a maggio, dati Eurostat.

Vespasianus

Princeps thermarum

jornaldenegocios.pt

Estado garante mais de 70% do financiamento para este ano - Obrigações

Com a emissão desta semana, o montante colocado em OT desde o início do ano aumenta para 10.800 milhões de euros, 72% do objectivo. Ficam a faltar 4.200 milhões de euros. Segundo as linhas de actuação do IGCP, o Tesouro costuma ir ao mercado realizar leilões de entre 1.000 a 1.250 milhões de euros. Assim, em teoria, para atingir 100% da meta poderão ser realizados mais quatro leilões de OT até final do ano. Em 2016, até meio de Julho, o Tesouro tinha emitido 64% do total de OT para esse ano.

A presidente do IGCP, Cristina Casalinho, tem indicado que a agência, assim como as pares internacionais, tendem a privilegiar o início do ano para realizarem o financiamento. "Tipicamente nos primeiros seis meses assegura-se cerca de 75% do financiamento do ano", tinha indicado logo no início do ano.

Os analistas não aparentam prever dificuldades para cumprir o plano de financiamento. O Société Générale, por exemplo, dizia esta terça-feira que os dados positivos da economia deveriam levar a uma diminuição dos prémios de risco da dívida nacional. Já o Commerzbank considerava numa nota que "o sentimento continua bastante positivo".

Dívida emitida pré-financia 2018

Apesar de o plano de financiamento de 2017 ainda não estar concluído, o valor obtido na emissão desta semana deverá ficar reservado para engrossar a almofada financeira de forma a pré-financiar as necessidades do próximo ano.

Antes da operação, o IGCP referiu numa nota a investidores que "as próximas emissões servirão principalmente para assegurar uma posição de tesouraria confortável e pré-financiar as necessidades de 2018".

O Tesouro conta chegar ao final do ano com 6.400 milhões de euros em depósitos. Segundo a agência que gere a dívida pública, esse montante "é suficiente para assegurar cerca de 50% das necessidades de financiamento, que estão projectadas em 12.200 milhões de euros". Esse valor exclui potenciais novas amortizações antecipadas ao FMI em 2018 que, segundo o IGCP, estarão dependentes "das condições de mercado e da execução do plano de financiamento".

Este ano, depois de ter pago antecipadamente 1.700 milhões do empréstimo do Fundo em Fevereiro, Portugal obteve no final de Junho autorização para fazer mais amortizações. Em Julho pagou 1.000 milhões de euros e planeia fazer mais um reembolso de 2.600 milhões de euros até Agosto.

Apesar de estes valores terem levado a um ajustamento do plano de financiamento, não deverão obrigar a aumentar o recurso ao mercado, já que o empréstimo de 2.300 milhões de euros concedido pelo Santander no âmbito do acordo sobre os "swaps" de empresas públicas e o maior contributo do retalho compensarão essas necessidades de financiamento adicionais.

Estado garante mais de 70% do financiamento para este ano - Obrigações

Com a emissão desta semana, o montante colocado em OT desde o início do ano aumenta para 10.800 milhões de euros, 72% do objectivo. Ficam a faltar 4.200 milhões de euros. Segundo as linhas de actuação do IGCP, o Tesouro costuma ir ao mercado realizar leilões de entre 1.000 a 1.250 milhões de euros. Assim, em teoria, para atingir 100% da meta poderão ser realizados mais quatro leilões de OT até final do ano. Em 2016, até meio de Julho, o Tesouro tinha emitido 64% do total de OT para esse ano.

A presidente do IGCP, Cristina Casalinho, tem indicado que a agência, assim como as pares internacionais, tendem a privilegiar o início do ano para realizarem o financiamento. "Tipicamente nos primeiros seis meses assegura-se cerca de 75% do financiamento do ano", tinha indicado logo no início do ano.

Os analistas não aparentam prever dificuldades para cumprir o plano de financiamento. O Société Générale, por exemplo, dizia esta terça-feira que os dados positivos da economia deveriam levar a uma diminuição dos prémios de risco da dívida nacional. Já o Commerzbank considerava numa nota que "o sentimento continua bastante positivo".

Dívida emitida pré-financia 2018

Apesar de o plano de financiamento de 2017 ainda não estar concluído, o valor obtido na emissão desta semana deverá ficar reservado para engrossar a almofada financeira de forma a pré-financiar as necessidades do próximo ano.

Antes da operação, o IGCP referiu numa nota a investidores que "as próximas emissões servirão principalmente para assegurar uma posição de tesouraria confortável e pré-financiar as necessidades de 2018".

O Tesouro conta chegar ao final do ano com 6.400 milhões de euros em depósitos. Segundo a agência que gere a dívida pública, esse montante "é suficiente para assegurar cerca de 50% das necessidades de financiamento, que estão projectadas em 12.200 milhões de euros". Esse valor exclui potenciais novas amortizações antecipadas ao FMI em 2018 que, segundo o IGCP, estarão dependentes "das condições de mercado e da execução do plano de financiamento".

Este ano, depois de ter pago antecipadamente 1.700 milhões do empréstimo do Fundo em Fevereiro, Portugal obteve no final de Junho autorização para fazer mais amortizações. Em Julho pagou 1.000 milhões de euros e planeia fazer mais um reembolso de 2.600 milhões de euros até Agosto.

Apesar de estes valores terem levado a um ajustamento do plano de financiamento, não deverão obrigar a aumentar o recurso ao mercado, já que o empréstimo de 2.300 milhões de euros concedido pelo Santander no âmbito do acordo sobre os "swaps" de empresas públicas e o maior contributo do retalho compensarão essas necessidades de financiamento adicionais.

Vespasianus

Princeps thermarum

jornaldenegocios.pt

Católica prevê maior crescimento de Portugal em 17 anos - Conjuntura

"Tendo em conta os desenvolvimentos recentes e, em particular, o desempenho da economia portuguesa no primeiro trimestre, o NECEP projecta um crescimento do PIB de 2,7% em 2017, uma revisão em alta de 0,3 pontos percentuais face à projecção de Abril", pode ler-se na sua mais recente folha trimestral de conjuntura, publicada esta quarta-feira, 12 de Julho.

Embora reconheça que existe uma grande incerteza em torno desta estimativa, o NECEP justifica-a com três factores em específico: uma aceleração da actividade da Zona Euro, o impacto positivo de medidas orçamentais implementadas no ano passado e "sinais claros" de recuperação cíclica da economia nacional.

Esta melhoria deverá continuar a observar-se no segundo trimestre deste ano. A Católica espera uma variação homóloga do PIB de 3,3% (0,7% em cadeia) entre Abril e Junho. Mesmo que haja "um soluço" no segundo trimestre, "a previsão para o crescimento anual não deverá ser afectada fruto da dinâmica instalada".

A economia parece estar mesmo a ganhar gás, com a recuperação a estender-se agora também ao investimento. A rubrica onde ainda há mais caminho a percorrer. "O produto trimestral pode regressar aos níveis de 2010 no final do corrente ano", escreve o NECEP. "Porém, o investimento está ainda cerca de 30% abaixo dos níveis desse ano, pelo que será necessário observar uma sequência mais forte e longa de crescimento nessa variável para assegurar a solidez económica da actual recuperação."

Apesar da Católica classificar esta recuperação como cíclica, o maior optimismo das previsões não se esgota em 2017. Para 2018 e 2019, o NECEP também revê em alta as suas previsões, em 0,2 e 0,3 pontos, respectivamente. Espera agora que o PIB aumente 2,1% e 1,9% nesses anos. Recorde-se que, entre 2001 e 2016, a economia nacional cresceu a um ritmo de apenas 0,3% ao ano.

"Desta forma, a economia portuguesa poderá manter-se durante algum tempo numa situação favorável em que o crescimento tendencial já é superior à média recente, mas mantendo uma trajectória de aceleração continua."

Caso de confirme um crescimento de 2,7% este ano, ele não só se destacará em relação aos últimos anos, como ficará muito acima da previsão que o Governo inscreveu no Orçamento de Estado (1,8%), o que poderá significar menos dificuldades para cumprir a meta de défice.

No que diz respeito às contas públicas, a Católica diz que não espera uma correcção do saldo estrutural este ano (algo que as regras europeias exigem). O que significa que o saldo global ficaria acima de 2%. Porém, reconhece que o Governo dispõe ainda de instrumentos não orçamentados para corrigir algum desvio de trajectória e cumprir as metas. Recorde-se que esta manhã o Conselho das Finanças Públicas disse que os dados do primeiro trimestre eram um bom augúrio para o resto do ano.

Embora este novo relatório traga notícias positivas para a economia, o NECEP avisa que estas previsões são feitas num contexto de "enorme incerteza interna e externa". Dentro de portas, o instituto nota que existem ainda "dúvidas sobre a solidez da consolidação orçamental", a redução da dívida pública e eventuais impactos negativos vindos da banca. Além disso, a Católica tem também dúvidas sobre "resistência do Governo às pressões políticas para abandonar a contenção orçamental". Isto é, a pressão dos partidos à esquerda do PS.

Lá fora, as principais interrogações estão relacionadas com a "reorientação da política económica nos EUA e Reino Unido", bem como uma "normalização da política monetária", tanto nos Estados Unidos, como na Zona Euro.

Católica prevê maior crescimento de Portugal em 17 anos - Conjuntura

"Tendo em conta os desenvolvimentos recentes e, em particular, o desempenho da economia portuguesa no primeiro trimestre, o NECEP projecta um crescimento do PIB de 2,7% em 2017, uma revisão em alta de 0,3 pontos percentuais face à projecção de Abril", pode ler-se na sua mais recente folha trimestral de conjuntura, publicada esta quarta-feira, 12 de Julho.

Embora reconheça que existe uma grande incerteza em torno desta estimativa, o NECEP justifica-a com três factores em específico: uma aceleração da actividade da Zona Euro, o impacto positivo de medidas orçamentais implementadas no ano passado e "sinais claros" de recuperação cíclica da economia nacional.

Esta melhoria deverá continuar a observar-se no segundo trimestre deste ano. A Católica espera uma variação homóloga do PIB de 3,3% (0,7% em cadeia) entre Abril e Junho. Mesmo que haja "um soluço" no segundo trimestre, "a previsão para o crescimento anual não deverá ser afectada fruto da dinâmica instalada".

A economia parece estar mesmo a ganhar gás, com a recuperação a estender-se agora também ao investimento. A rubrica onde ainda há mais caminho a percorrer. "O produto trimestral pode regressar aos níveis de 2010 no final do corrente ano", escreve o NECEP. "Porém, o investimento está ainda cerca de 30% abaixo dos níveis desse ano, pelo que será necessário observar uma sequência mais forte e longa de crescimento nessa variável para assegurar a solidez económica da actual recuperação."

Apesar da Católica classificar esta recuperação como cíclica, o maior optimismo das previsões não se esgota em 2017. Para 2018 e 2019, o NECEP também revê em alta as suas previsões, em 0,2 e 0,3 pontos, respectivamente. Espera agora que o PIB aumente 2,1% e 1,9% nesses anos. Recorde-se que, entre 2001 e 2016, a economia nacional cresceu a um ritmo de apenas 0,3% ao ano.

"Desta forma, a economia portuguesa poderá manter-se durante algum tempo numa situação favorável em que o crescimento tendencial já é superior à média recente, mas mantendo uma trajectória de aceleração continua."

Caso de confirme um crescimento de 2,7% este ano, ele não só se destacará em relação aos últimos anos, como ficará muito acima da previsão que o Governo inscreveu no Orçamento de Estado (1,8%), o que poderá significar menos dificuldades para cumprir a meta de défice.

No que diz respeito às contas públicas, a Católica diz que não espera uma correcção do saldo estrutural este ano (algo que as regras europeias exigem). O que significa que o saldo global ficaria acima de 2%. Porém, reconhece que o Governo dispõe ainda de instrumentos não orçamentados para corrigir algum desvio de trajectória e cumprir as metas. Recorde-se que esta manhã o Conselho das Finanças Públicas disse que os dados do primeiro trimestre eram um bom augúrio para o resto do ano.

Embora este novo relatório traga notícias positivas para a economia, o NECEP avisa que estas previsões são feitas num contexto de "enorme incerteza interna e externa". Dentro de portas, o instituto nota que existem ainda "dúvidas sobre a solidez da consolidação orçamental", a redução da dívida pública e eventuais impactos negativos vindos da banca. Além disso, a Católica tem também dúvidas sobre "resistência do Governo às pressões políticas para abandonar a contenção orçamental". Isto é, a pressão dos partidos à esquerda do PS.

Lá fora, as principais interrogações estão relacionadas com a "reorientação da política económica nos EUA e Reino Unido", bem como uma "normalização da política monetária", tanto nos Estados Unidos, como na Zona Euro.

Similar threads

- Risposte

- 1

- Visite

- 5.429

Users who are viewing this thread

Total: 1 (members: 0, guests: 1)