Guarda nel video si dice che è pericolosa la vendita nuda di put, ma che alcuni portafogli fanno in maniera profiqua questo tipo strategia perchè coperti da molto capitale free.

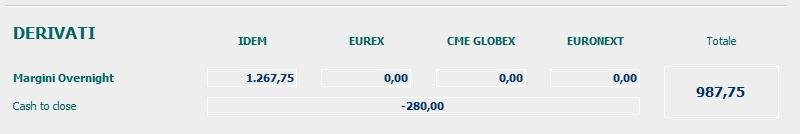

Ed è questo il punto che ho sempre sostenuto. Nel caso mio se vendo una put devo avere come minimo e dico come minimo almeno due tre volte il capitale a copertura.

Detto questo risulta evidente che la rendita da questo tipo di attività difficilmente secondo me puo' arrivare al 7 max 10 % l'anno dell'intero capitale messo a "protezione" della vendita di put. E questo l'ho sempre sostenuto nei miei rari interventi in questo thread.

Che poi si riesca, in alcuni casi, a fare di più è altro discorso.

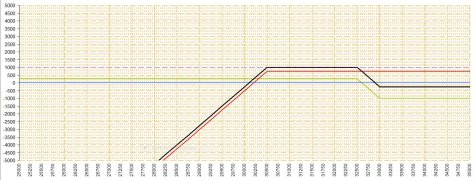

Il discorso che facevo nel mio intervento è che la prospettiva del cigno nero, non è quella alla fine risulta quella piu' pericolosa. Quella più pericolosa è un trend discendente insidioso e che si protrae nel tempo. E di questo ne parlate nel video.

E riguardo a quest'ultima cosa forse un calendar potrebbe essere una soluzione.

Ultima considerazione è il fatto che un conto sono le opzioni sull'indice dove c'è più interesse ed un conto sui titoli, dove penso anche fare un calendar su prezzi non imposti dal market maker appare probabilmente un problema. Potremmo prendere un centrale tra bid ed ask su una opzione, ma poi per forza di cose essere costretti ad accettare, dall'altra parte, quello che ci impone il market maker medesimo.