tontolina

Forumer storico

Considerazioni in libertà su una giornata di borsa un pò originale. Giorgio Gavinel

Oggi abbiamo trascorso una giornata decisamente interessante sui mercati finanziari.

Mercati asiatici positivi sulla scia delle chiusure Usa di ieri che lasciavano presagire una sessione positiva. Poi ad un tratto alle 10.30 è arrivato il dato UK sull'inflazione che ha infiammato il cable e portato un po' di scompigli sulle valute.

Subito dopo alle 11.00 è arrivato uno Zew deludente che ha appesantito le borse con Milano particolarmente debole.

Poi sono arrivati gli earnings USA di JPM, GS e JNJ tutti superiori alle attese e questo ha portato il sereno.

In apparenza tutto sembrava rientrare all'aperutra di Wall Street. Alle 15.30 abbiamo visto nuovi massimi storici su DJ, S&P 500 e Nasdaq poi cos'è successo?

Tanto per gradire sono uscite altre notizie allarmanti in merito al Banco Espirito Santo (che in Portogallo è il titolo di maggior capitalizzazione del listino). Sono un po' di giorni che la sospensione del rimborso di un Bond in scadenza pesa sulla società e appena esce una nota d'agenzia il settore bancario ne risente.

Ma arriviamo alle 16.00 quando Janet Yellen presidente della Fed è attesa per il rapporto semestrale di politica monetaria al Congresso. Niente di nuovo solo un bilancio (il cui testo viene messo a disposizione in anticipo) che riassume operato ed indirizzo politico della FED.

Ma le sorprese arrivano come un fulmine a ciel sereno.

Della serie: “I mercati sono fatti per sorprendere”. (come Stefano Fanton ci insegna).

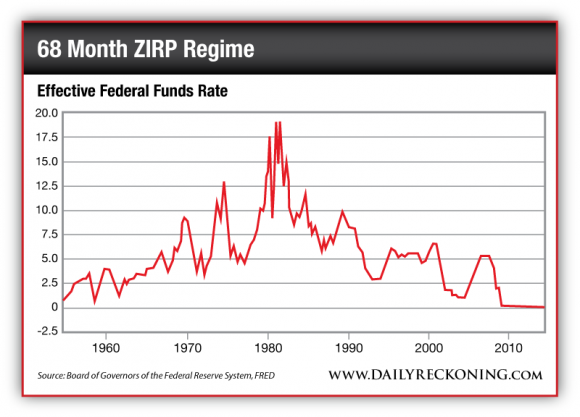

La nostra Presidentessa vuole scrollarsi di dosso l'immagine di colomba e inizia a parlare di tassi che potrebbero salire prima e più rapidamente qualora l'economia presenti solidi segnali di ripresa.

La reazione negativa dei mercati inizia a farsi sentire. Poi aggiunge che le small cap come le aziende social e biotecnologiche sono “tirate”.

Ed il gioco è fatto Russell e Nasdaq guidano la discesa.

Poi in chiusura la ciliegina sulla torta.

Non è detto che il QE finisca in ottobre 2014.

Tutto e il contrario di tutto.

Ma come la FED si mette a frenare i listini?

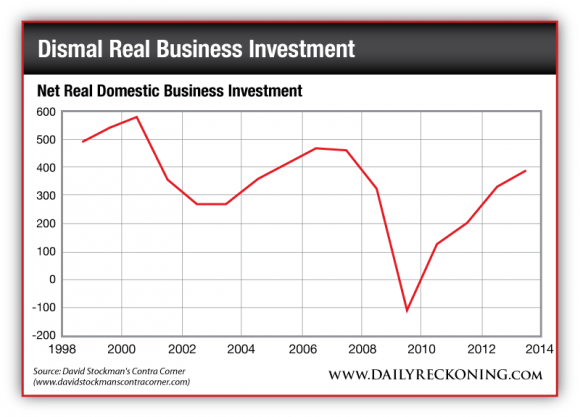

Non abbiamo a che fare con streghe, maghi e apprendisti stregoni. I mercati sono da lungo tempo in una fase di risk on. E questo con il forte sostegno delle banche centrali.

Adesso è arrivato il momento di ridurre il sostegno e la FED cerca di trasmettere prudenza. Con il VIX sotto 13 non c'è percezione di rischio sui mercati. Gli investitori istituzionali non comprano protezione. E questo non sta bene alla FED e al FOMC.

Sono considerazioni assolutamente personali fate da un piccolo trader indipendente. Niente di più.

Intanto la colomba ha fatto vedere a sorpresa gli artigli si è trasformata quasi fosse Maga Magò.

Grande prudenza e buon trading a tutti.

Mi piaceMi piace

Oggi abbiamo trascorso una giornata decisamente interessante sui mercati finanziari.

Mercati asiatici positivi sulla scia delle chiusure Usa di ieri che lasciavano presagire una sessione positiva. Poi ad un tratto alle 10.30 è arrivato il dato UK sull'inflazione che ha infiammato il cable e portato un po' di scompigli sulle valute.

Subito dopo alle 11.00 è arrivato uno Zew deludente che ha appesantito le borse con Milano particolarmente debole.

Poi sono arrivati gli earnings USA di JPM, GS e JNJ tutti superiori alle attese e questo ha portato il sereno.

In apparenza tutto sembrava rientrare all'aperutra di Wall Street. Alle 15.30 abbiamo visto nuovi massimi storici su DJ, S&P 500 e Nasdaq poi cos'è successo?

Tanto per gradire sono uscite altre notizie allarmanti in merito al Banco Espirito Santo (che in Portogallo è il titolo di maggior capitalizzazione del listino). Sono un po' di giorni che la sospensione del rimborso di un Bond in scadenza pesa sulla società e appena esce una nota d'agenzia il settore bancario ne risente.

Ma arriviamo alle 16.00 quando Janet Yellen presidente della Fed è attesa per il rapporto semestrale di politica monetaria al Congresso. Niente di nuovo solo un bilancio (il cui testo viene messo a disposizione in anticipo) che riassume operato ed indirizzo politico della FED.

Ma le sorprese arrivano come un fulmine a ciel sereno.

Della serie: “I mercati sono fatti per sorprendere”. (come Stefano Fanton ci insegna).

La nostra Presidentessa vuole scrollarsi di dosso l'immagine di colomba e inizia a parlare di tassi che potrebbero salire prima e più rapidamente qualora l'economia presenti solidi segnali di ripresa.

La reazione negativa dei mercati inizia a farsi sentire. Poi aggiunge che le small cap come le aziende social e biotecnologiche sono “tirate”.

Ed il gioco è fatto Russell e Nasdaq guidano la discesa.

Poi in chiusura la ciliegina sulla torta.

Non è detto che il QE finisca in ottobre 2014.

Tutto e il contrario di tutto.

Ma come la FED si mette a frenare i listini?

Non abbiamo a che fare con streghe, maghi e apprendisti stregoni. I mercati sono da lungo tempo in una fase di risk on. E questo con il forte sostegno delle banche centrali.

Adesso è arrivato il momento di ridurre il sostegno e la FED cerca di trasmettere prudenza. Con il VIX sotto 13 non c'è percezione di rischio sui mercati. Gli investitori istituzionali non comprano protezione. E questo non sta bene alla FED e al FOMC.

Sono considerazioni assolutamente personali fate da un piccolo trader indipendente. Niente di più.

Intanto la colomba ha fatto vedere a sorpresa gli artigli si è trasformata quasi fosse Maga Magò.

Grande prudenza e buon trading a tutti.

Mi piaceMi piace