Stai usando un browser molto obsoleto. Puoi incorrere in problemi di visualizzazione di questo e altri siti oltre che in problemi di sicurezza. .

Dovresti aggiornarlo oppure usarne uno alternativo, moderno e sicuro.

Dovresti aggiornarlo oppure usarne uno alternativo, moderno e sicuro.

ma gli USA sono in RECESSIONE o no?

- Creatore Discussione tontolina

- Data di Inizio

tontolina

Forumer storico

le ultime minute hanno rivelato che i governatori, sono molto preoccupati per l’andamento del mercato immobiliare commerciale americano.

Nel frattempo ieri, buone notizie dalle vendite di nuove abitazioni, che valgono oltre il 70% dell’intero indotto edilizio, si il settore che ogni mese il BLS, vi racconta in magica espansione, con assunzioni record in piena depressione immobiliare.

poi però escono i numeri

Nel frattempo ieri, buone notizie dalle vendite di nuove abitazioni, che valgono oltre il 70% dell’intero indotto edilizio, si il settore che ogni mese il BLS, vi racconta in magica espansione, con assunzioni record in piena depressione immobiliare.

poi però escono i numeri

Ultima modifica:

tontolina

Forumer storico

| 08:30 | USD | Average Hourly Earnings (YoY) (YoY) (Mar) | 4.1% | 4.1% | 4.3% | ||

| 08:30 | USD | Average Weekly Hours (Mar) | 34.4 | 34.3 | 34.3 | ||

| 08:30 | USD | Fed Collins Speaks | |||||

| 08:30 | USD | Government Payrolls (Mar) | 71.0K | 63.0K | |||

| 08:30 | USD | Manufacturing Payrolls (Mar) | 0K | 5K | -10K | ||

| 08:30 | USD | Nonfarm Payrolls (Mar) | 303K | 212K | 270K | ||

| 08:30 | USD | Participation Rate (Mar) | 62.7% | 62.6% | 62.5% | ||

| 08:30 | USD | Private Nonfarm Payrolls (Mar) | 232K | 160K | 207K | ||

| 08:30 | USD | U6 Unemployment Rate (Mar) | 7.3% | 7.3% | |||

| 08:30 | USD | Unemployment Rate (Mar) | 3.8% | 3.9% | 3.9% | ||

| 08:30 | CAD | Avg hourly wages Permanent employee (Mar) | 5.0% | 4.9% | |||

| 08:30 | CAD | Employment Change (Mar) | -2.2K | 25.9K | 40.7K | ||

| 08:30 | CAD | Full Employment Change (Mar) | -0.7K | 70.6K | |||

| 08:30 | CAD | Part Time Employment Change (Mar) | -1.6K | -29.9K | |||

| 08:30 | CAD | Participation Rate (Mar) | 65.3% | 65.3% | |||

| 08:30 | CAD | Unemployment Rate (Mar) | 6.1% | 5.9% | 5.8% |

OCCUPAZIONE E DISOCCUPAZIONE USA A GENNAIO 2024

Secondo quanto riportato dal Dipartimento del Lavoro USA, nel mese di gennaio 2024 l'economia statunitense ha evidenziato un incremento di 353mila nuovi posti di lavoro non agricoli. Il dato è stato superiore al consensus degli analisti che in media stimavano una lettura a quota 185mila. Il dato del mese precedente è stato rivisto al rialzo, a quota 333mila.Invariato il tasso di disoccupazione, che per il terzo mese consecutivo è rimasto fermo al 3,7%; gli analisti stimavano un tasso in aumento al 3,8%.

Filippo Diodovich - Senior Market Strategist di IG Italia - ha evidenziato che il mercato del lavoro negli Stati Uniti mostra un segnale di forza molto significativo. "Riteniamo che la crescita dei salari dei lavoratori così forte possa portare nel breve a nuove pressioni inflazionistiche aumentando le possibilità che la Federal Reserve possa scegliere di promuovere il primo taglio dei tassi solamente da maggio in poi (sempre se i dati macroeconomici lo consentiranno)", ha ipotizzato l'esperto, secondo cui i membri della FED non avranno alcuna fretta per tagliare i tassi.

Occupazione USA: +303mila nuovi posti di lavoro a marzo 2024

Ultima modifica:

tontolina

Forumer storico

l commercio reflazionistico è la nuova narrativa rialzista

Di Lance Roberts | 16 aprile 2024Condividere

La “reflazione” economica sta diventando la prossima narrativa rialzista poiché gli aumenti delle valutazioni azionarie continuano a superare i guadagni degli utili, almeno secondo Gold Sachs e Tony Pasquariello.

I tassi di interesse, l’oro e i prezzi delle materie prime sono aumentati negli ultimi mesi. Non sorprende che la narrativa rialzista a sostegno di tale rialzo abbia guadagnato terreno. È interessante notare che questa narrazione della “reflazione” tende a riemergere da Wall Street ogni volta che è necessario spiegare l’impennata dei prezzi delle materie prime. In particolare, l’ultima volta che Wall Street si è concentrata sulla reflazione è stato nel 2009, come notato dal WSJ:“Se GS ha ragione sulle grandi previsioni, il contesto macro è destinato a rimanere favorevole: l’economia statunitense dovrebbe continuare a crescere ben al di sopra del trend – accelerando con il passare dell’anno – con tre tagli dei tassi di aggiustamento lungo il percorso. per non oscurare la morale di quella storia: la Fed è pronta ad allentare la politica monetaria… portandola in una fase di ripresa. anche se il discorso della Fed questa settimana ha avuto un atteggiamento piuttosto aggressivo, la visione del mercato interno per il 2024 rimane intatta”.

“La strategia di investimento più discussa in questi giorni non è quella di mettere i soldi in un materasso, è il commercio reflazionistico – la scommessa che l’economia mondiale si riprenderà, facendo salire i tassi di interesse e i prezzi delle materie prime”.

Sebbene il “commercio reflazionistico” sia durato circa due anni, è rapidamente fallito quando la crescita economica è tornata al 2% circa insieme all’inflazione e ai tassi di interesse.

Come mostrato, i prezzi del petrolio e delle materie prime hanno una correlazione molto elevata.

La ragione fondamentale è che l’aumento dei prezzi del petrolio riduce la domanda economica.

Quando i consumi diminuiscono, diminuisce anche la domanda di materie prime in generale. Pertanto, se i prezzi delle materie prime dovessero “reflazionarsi”, come mostrato, ciò dipenderà da un’attività economica più robusta.

Come tale. Il commercio reflazionistico dipende da una ripresa globale dell’attività economica, solitamente associata alla ripresa delle economie da un periodo di recessione.

Tuttavia, gli Stati Uniti non hanno mai vissuto una recessione.

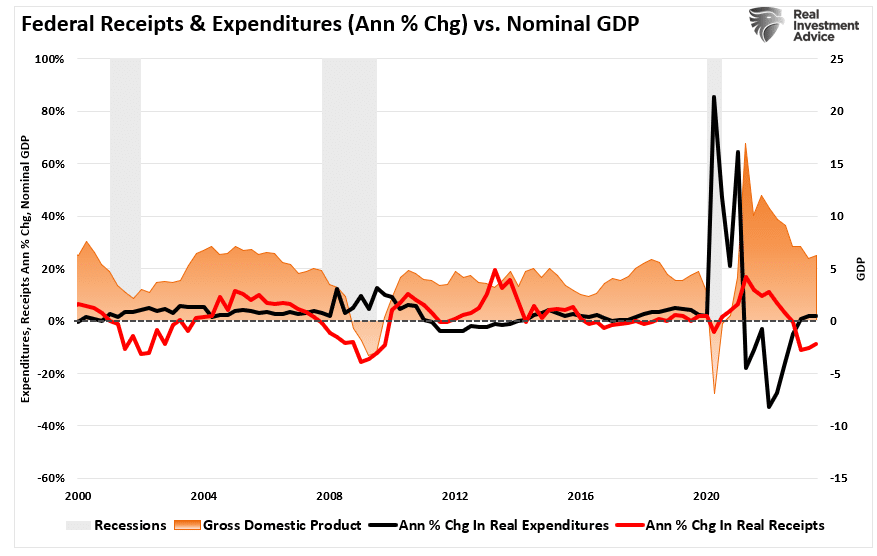

Come discusso in “Spesa in deficit”, nonostante i numerosi segnali di recessione, come l’inversione della curva dei rendimenti, i dati di produzione e gli indicatori economici anticipatori, l’economia ha evitato la recessione grazie alla massiccia spesa pubblica. Vale a dire:

“Una spiegazione di ciò è stata l’impennata delle spese federali dalla fine del 2022 derivante dalle leggi sulla riduzione dell’inflazione e sui CHIP. La seconda ragione è che il PIL era così elevato rispetto ai 5 trilioni di dollari delle precedenti politiche fiscali che l’effetto ritardato sta impiegando più tempo rispetto alle norme storiche per risolversi”.

Mentre gli economisti si concentrano sul “commercio reflazionistico”,

dobbiamo rispondere se esiste il supporto per una crescita economica più sostanziale. Questo è l’unico fattore determinante per far sì che il “ commercio reflazionistico” possa continuare.

La reflazione è già alle spalle?

I tassi di interesse e l’inflazione sono aumentati di recente, spingendo gli investitori verso l’oro e le materie prime. Tuttavia, l’impennata dei metalli preziosi e delle materie prime è più una funzione dell’esuberanza speculativa che di una ripresa economica. Come discusso in "Avvertenze speculative",“In altre parole, la frenesia del mercato azionario di “comprare qualsiasi cosa salga” si è diffusa da solo una manciata di titoli legati all’intelligenza artificiale all’oro e alle valute digitali. “

In particolare, l’aumento dell’oro, delle materie prime e dei tassi di interesse ha corrisposto a una crescita economica più robusta a partire dal terzo trimestre dello scorso anno. Questa ripresa della crescita economica ha sfidato le aspettative degli economisti di una recessione. Ciò è avvenuto a causa del massiccio flusso di sostegno monetario proveniente dai programmi di spesa pubblica. Tuttavia, l’impulso monetario si sta ora invertendo.

Per quanto riguarda il “commercio reflazionistico” , man mano che l’impulso monetario si affievolisce, lo stesso farà la crescita economica, come mostrato. Anche se l’economia continua a crescere al ritmo del 2-2,5% annualizzato ogni trimestre, il tasso di variazione annuale della crescita continuerà a rallentare.

È importante sottolineare che ciò presuppone che il governo continui a “spendere come marinai ubriachi” nello stesso periodo. Tuttavia, in caso contrario, il tasso di crescita economica rallenterà ancora più rapidamente senza aumentare la spesa monetaria.

È importante ricordare che l’aumento dei debiti e dei deficit non determina una crescita economica più forte a lungo termine. Con l’aumento dei livelli di debito, i tassi di crescita economica rallenteranno poiché il denaro verrà dirottato dagli investimenti produttivi al servizio del debito.

Questa realtà non dovrebbe sorprendere, dal momento che non è la prima volta che il governo va all-in in un’operazione reflazionistica. Come notato sopra, in seguito alla crisi finanziaria, il governo è intervenuto con HAMP, HARP, TARP e una serie di altri programmi di spesa per “reflazionare” l’economia.

Rivediamo cosa è successo con i tassi di interesse, l'inflazione e il commercio di oro e materie prime.

Il passato potrebbe essere il prologo

Come notato nel 2009, in seguito alla “ crisi finanziaria” e alla recessione, il governo e la Federal Reserve si sono impegnati in vari sostegni monetari e fiscali per risanare l’economia. Sebbene l’economia si sia inizialmente ripresa dai minimi recessivi, l’inflazione, la crescita economica e i tassi di interesse sono rimasti contenuti nonostante gli interventi in corso.

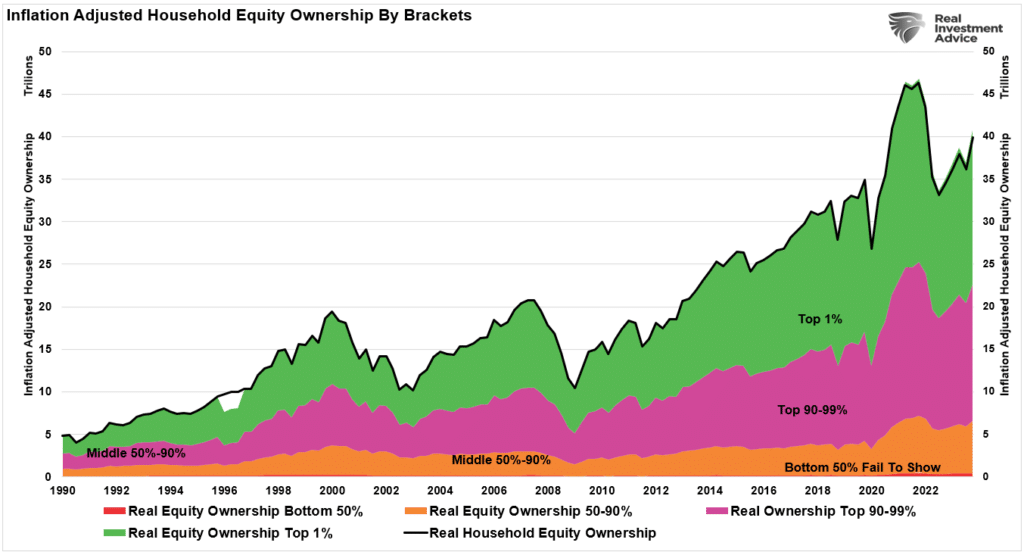

Questo perché il debito e i tassi di interesse artificialmente bassi portano a investimenti improduttivi, che agiscono come un meccanismo di trasferimento di ricchezza dalla classe media ai ricchi. Tuttavia, tale attività erode l’attività economica, portando a un’inflazione contenuta e a un crescente divario di ricchezza.

Nello stesso periodo, le materie prime e i metalli preziosi inizialmente sono aumentati poiché l’ “aspettativa di reflazione” era diffusa. Tuttavia, la realtà determinata dal debito ha rapidamente minato quella valutazione e tali investimenti hanno languito rispetto alle azioni, poiché l’ondata di liquidità e i bassi tassi hanno reso le azioni molto più attraenti per gli investimenti.

Anche se la performance relativa dei metalli preziosi e delle materie prime ha registrato una ripresa negli ultimi mesi, ciò è più probabilmente dovuto all’ “esuberanza irrazionale” dei mercati finanziari. Come discusso in precedenza, l’impennata dell’attività di investimento speculativo non è insolita per i mercati e attualmente molte classi di attività stanno diventando altamente correlate.

Tuttavia, sebbene esista una narrazione avvincente sull’oro e sui metalli preziosi dal punto di vista degli investimenti, coloro che inseguono questo scambio hanno avuto molti anni di terribili sottoperformance. Anche se questa volta potrebbe essere diverso, la “ narrazione della reflazione” molto probabilmente cadrà preda della realtà del debito eccessivo, che spingerà i governi a tagliare nuovamente i tassi.

Se il passato è potenzialmente un prologo, è probabile che la narrativa rialzista della “reflazione” possa trovare ancora una volta delusioni future. Ciò è particolarmente vero in quanto l’economia del debito e le scelte politiche sbagliate continuano a erodere ulteriormente la classe media.

Reflation Trade Is The New Bullish Narrative

Why is reflation gaining traction on Wall Street? Learn about the factors driving commodity prices and what it means for the economy.

tontolina

Forumer storico

theHawkTrader Antonio Lengua in TheHawkTrader_chat

oggi ci sono molti dati + eventi in USA : ► 14.15 ADP, atteso 179k dal preced 184k : l ADP è un antipasto per il Non farm payroll di venerdi, e ultimamente si è dimostrato piu stabile e coerente del NFP, elaborato dal governativo Bureau of Labour Statistics (che ha ecceduto molto sia nella...

canale

oggi ci sono molti dati + eventi in USA :

► 14.15 ADP, atteso 179k dal preced 184k : l ADP è un antipasto per il Non farm payroll di venerdi, e ultimamente si è dimostrato piu stabile e coerente del NFP, elaborato dal governativo Bureau of Labour Statistics (che ha ecceduto molto sia nella revisione al rialzo che nelle revisioni al ribasso).

► 15.45 PMI Manifatturiero : il 23-4 era già uscito il dato preliminare, calcolato sull 85% del campione, quindi questo non dovrebbe riservare molte sorprese (anche se una revisione è sempre possibile).

► 16.00 ISM manifatturiero : questo invece è nuovo, e verrà attentamente monitorato, soprattutto dopo che ieri il PMI chicago è uscito bassissimo (37.9, atteso 44.9, preced 41.4) alimentando forti timori di un hard landing imprevisto (dopo anche il GDP Q1 a 1,6, e ISM preliminari del 23-4 piu deboli del previsto). La componente Employment e Prices paid forniranno importanti spunti.

►sempre alle 16oo la Yellen presenterà i dettagli delle emissioni del Tesoro nel Q2.

Lunedi era uscito l ammontare del deficit previsto (all interno della fascia di previsione, sia pure nel margine superiore). Oggi la Yellen dirà quanti Tbills , Tnote e Tbonds intende emettere.

Potrebbe essere un non-evento se non modifica sostanzialmente il peso della supply lungo la curva.

Ecco dei link per seguire l evento :

Vbrick Rev™

https://home.treasury.gov/policy-is...funding/treasury-quarterly-refunding-webcasts

A fine ottobre 2023, la YEllen sposto' molto peso in emissioni sui Tbills (sperando probabilmente di una rapida discesa dei tassi), lasciando poco incremento a carico della parte lunga della curva : questo scateno' l inizio del rally bonds + indici.

A fine gennaio, l impatto dell annuncio su praticamente nullo.

Similar threads

- Risposte

- 3

- Visite

- 439

- Risposte

- 0

- Visite

- 52

- Risposte

- 53

- Visite

- 989

Users who are viewing this thread

Total: 1 (members: 0, guests: 1)