tontolina

Forumer storico

AMERICA: RECESSION!

Scritto il 5 gennaio 2016 alle 09:46 da icebergfinanza

3

Ieri un amico mi ha fatto sorridere, mi ha raccontato che il mitico Mario Platero inviato a New York per il Sole24Ore di fronte alla serie terrificante di dati pessimi in arrivo dall’economia americana, ha tirato fuori la carta delle alluvioni del Mississippi e dell’Ohio, che stanno devastando tre Stati americani. Tra lui e Barisoni sono 24 ore di risate assicurate quando parlono di economia, soprattutto americana, sono mesi e mesi che lodano il nulla.

Quando non è la neve, sono le alluvioni, quando non sono le alluvioni, arriverà il Nino e porterà tempeste e uragani. In fondo mondo è Paese, ieri per cancellare il brutto dato della produzione industriale italiana hanno usato il ponte dell’Immacolata, tutto normale direi.

Ieri all’improvviso una batteria di dati estremamente negativi…

Tenetevi a mente l’ultimo dato, quello delle spese per costruzioni, perchè a breve vi faremo osservare da vicino quanto sia truccata l’economia americana.

Una sintesi la trovate qui…

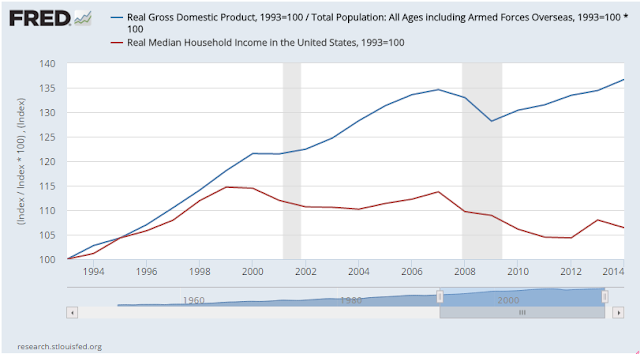

Ma qui sotto rende meglio l’idea di quello che andiamo suggerendo ormai da oltre un anno, non si tratta solo dei minimi dal 2009, ma anche della peggior performance dall’inizio della “ripresa”, siamo scesi sotto anche il minimo precedente del 2012…

Loro, quelli della Federal Reserve di Atlanta, hanno subito aggiornato il loro modellino…

Loro, quelli della Federal Reserve di Atlanta, hanno subito aggiornato il loro modellino…

Ecco il vero motivo per cui hanno aumentato i tassi, va tutto bene in America.

Qui la sintesi, ovvero nello spazio di qualche settimana la previsioni di crescita per l’ultimo trimestre è crollata allo 0,7 % 1,3 punti nello spazio di un’illusione…

Qualcosa sicuramente cambierà di qui al dato ufficiale e alle successive revisioni, ma ad oggi se questo dato fosse confermato la crescita per l’intero 2015 sarebbe di un insignificante per l’economia americana 1,8 %, in gran parte supportato da artifici contabili come le rimanenze di magazzino.

Quelli di JPMorgan avvertono che uno dei loro migliori indicatori segnala recessione…

Ieri, i soliti titoli da baraccone da parte della stampa italiana, “bruciati TOT miliardi” in tutte le borse del mondo, dando la colpa alla Cina e al Medioriente, ma nessuno che si sia degnato di mettere in risalto i pessimi dati dell’economia americana. Purtroppo in Italia, non abbiamo sono analfabetizzazione finanziaria ma anche giornalisti economici de-me-nona.

Ricordate, nella finanza, una certa finanza, tutto si crea, nulla si distrugge, tutto si trasferisce da una tasca all’altra.

No, non mi diverto a raccontarvi la realtà, non mi piace la parte di Cassandra, ma ho il dovere di raccontarvi come stanno realmente le cose, mentre tutto intorno a Voi è una gara quotidiana a nascondere la verità, come vedremo nel prossimo post.

Non preoccupatevi più di tanto, loro sono bravi a manipolare la realtà.

Poi quelli di Citigroup vi hanno fatto pure il disegnino per ricordarvi che anche se il primo dell’anno è da panico poi tutto migliora il secondo giorno…

Wow ricorrono spesso i leggendari anni trenta della Grande Depressione, il resto sono spesso anni in cui si sono verificate grandi recessioni, ma mi raccomando non ditelo in giro.

Buona Consapevolezza e soprattutto non dimenticate che loro hanno ancora a disposizione …l’ultimo canto del cigno!

AMERICA: RECESSION! | icebergfinanza

http://icebergfinanza.finanza.com/2016/01/05/america-recession/#

Scritto il 5 gennaio 2016 alle 09:46 da icebergfinanza

3

Ieri un amico mi ha fatto sorridere, mi ha raccontato che il mitico Mario Platero inviato a New York per il Sole24Ore di fronte alla serie terrificante di dati pessimi in arrivo dall’economia americana, ha tirato fuori la carta delle alluvioni del Mississippi e dell’Ohio, che stanno devastando tre Stati americani. Tra lui e Barisoni sono 24 ore di risate assicurate quando parlono di economia, soprattutto americana, sono mesi e mesi che lodano il nulla.

Quando non è la neve, sono le alluvioni, quando non sono le alluvioni, arriverà il Nino e porterà tempeste e uragani. In fondo mondo è Paese, ieri per cancellare il brutto dato della produzione industriale italiana hanno usato il ponte dell’Immacolata, tutto normale direi.

Ieri all’improvviso una batteria di dati estremamente negativi…

Tenetevi a mente l’ultimo dato, quello delle spese per costruzioni, perchè a breve vi faremo osservare da vicino quanto sia truccata l’economia americana.

Una sintesi la trovate qui…

Ma qui sotto rende meglio l’idea di quello che andiamo suggerendo ormai da oltre un anno, non si tratta solo dei minimi dal 2009, ma anche della peggior performance dall’inizio della “ripresa”, siamo scesi sotto anche il minimo precedente del 2012…

Loro, quelli della Federal Reserve di Atlanta, hanno subito aggiornato il loro modellino…

Loro, quelli della Federal Reserve di Atlanta, hanno subito aggiornato il loro modellino…Ecco il vero motivo per cui hanno aumentato i tassi, va tutto bene in America.

Qui la sintesi, ovvero nello spazio di qualche settimana la previsioni di crescita per l’ultimo trimestre è crollata allo 0,7 % 1,3 punti nello spazio di un’illusione…

Qualcosa sicuramente cambierà di qui al dato ufficiale e alle successive revisioni, ma ad oggi se questo dato fosse confermato la crescita per l’intero 2015 sarebbe di un insignificante per l’economia americana 1,8 %, in gran parte supportato da artifici contabili come le rimanenze di magazzino.

Quelli di JPMorgan avvertono che uno dei loro migliori indicatori segnala recessione…

Ieri, i soliti titoli da baraccone da parte della stampa italiana, “bruciati TOT miliardi” in tutte le borse del mondo, dando la colpa alla Cina e al Medioriente, ma nessuno che si sia degnato di mettere in risalto i pessimi dati dell’economia americana. Purtroppo in Italia, non abbiamo sono analfabetizzazione finanziaria ma anche giornalisti economici de-me-nona.

Ricordate, nella finanza, una certa finanza, tutto si crea, nulla si distrugge, tutto si trasferisce da una tasca all’altra.

No, non mi diverto a raccontarvi la realtà, non mi piace la parte di Cassandra, ma ho il dovere di raccontarvi come stanno realmente le cose, mentre tutto intorno a Voi è una gara quotidiana a nascondere la verità, come vedremo nel prossimo post.

Non preoccupatevi più di tanto, loro sono bravi a manipolare la realtà.

Poi quelli di Citigroup vi hanno fatto pure il disegnino per ricordarvi che anche se il primo dell’anno è da panico poi tutto migliora il secondo giorno…

Wow ricorrono spesso i leggendari anni trenta della Grande Depressione, il resto sono spesso anni in cui si sono verificate grandi recessioni, ma mi raccomando non ditelo in giro.

Buona Consapevolezza e soprattutto non dimenticate che loro hanno ancora a disposizione …l’ultimo canto del cigno!

AMERICA: RECESSION! | icebergfinanza

http://icebergfinanza.finanza.com/2016/01/05/america-recession/#